Cách tiếp cận vấn đề các doanh nghiệp tích trữ Bitcoin như tài sản kho bạc: Nỗi băn khoăn của nhà đầu tư Bitcoin giữa thời kỳ đầu cơ bùng nổ

Michael Saylor, MSTR và chiến lược của họ đã chinh phục phố Wall, tạo nên làn sóng tranh cãi. Sự xuất hiện của các tập đoàn lớn và giới đầu tư veston trên thị trường làm nhiều người không hài lòng: việc các doanh nghiệp nắm giữ bitcoin thông qua mô hình công ty kho bạc bitcoin trở thành tâm điểm hấp dẫn, thu hút sự quan tâm của hầu hết mọi người — kể cả tôi.

Xu hướng này nhanh chóng trở thành trào lưu mới trên các thị trường vốn toàn cầu, được một bộ phận nhỏ các Bitcoiner am hiểu tài chính và nội bộ tán dương, nhưng bị giới tài chính truyền thống không thể lý giải vì sao bất kỳ ai, đặc biệt là doanh nghiệp, lại chọn sở hữu bitcoin. Giờ đây, đa số các podcaster nổi tiếng về Bitcoin đều trở thành nhà đầu tư, cố vấn hoặc thực tế là những nhà tiếp thị cho các công ty kho bạc này dưới vỏ bọc hệ thống phân phối bán lẻ.

Vài tháng qua, tôi dành hàng trăm giờ nghiên cứu các công ty kho bạc bitcoin: từ báo cáo, phân tích chuyên sâu, bài quảng bá lạc quan đến các mô tả chi tiết. Tôi nghiền ngẫm logic tài chính ẩn sau mô hình này, chỉnh sửa các bài phân tích thúc đẩy lập luận ủng hộ cũng như phản biện xuất sắc về lý do tồn tại hoặc nguy cơ của các công ty kho bạc bitcoin.

Thậm chí, tôi còn bị “lôi kéo” phần nào và không còn phản đối quyết liệt như từng thể hiện trong bài viết tháng 6/2025 (“Các công ty kho bạc bitcoin có phải Ponzi không?”) — bài vừa được Fox Business đặt trước mặt Michael Saylor tuần trước.

Đây là các kết luận quan trọng tôi rút ra.

Bitcoiner tỉnh táo, bình thường nên làm gì?

Dễ nhất là không quan tâm đến các công ty kho bạc bitcoin và hiện tượng tài chính hóa bitcoin. Trước khi “giác ngộ”: chẻ củi, tự lưu trữ bitcoin. Sau khi “giác ngộ”: chẻ củi, tự lưu trữ bitcoin. Chỉ thời gian mới trả lời được liệu các phương tiện tài chính này—với bitcoin thuộc sở hữu doanh nghiệp và CEO kín đáo—sẽ thành công hay sụp đổ ngoạn mục.

Tuy nhiên, trong lĩnh vực tiền và tài chính nói chung, không tồn tại sự lựa chọn đẹp, trung lập hay “an toàn”. Tiền, tiết kiệm của tôi phải kiếm chỗ gửi, sự chú ý, lao động phải dành cho điều gì đó. Công ty kho bạc bitcoin mới xuất hiện mỗi tuần, mỗi ngày lại có thương vụ gọi vốn hay mua vào đình đám. Khi đã tham gia thị trường này, việc hình thành quan điểm là không thể tránh khỏi — và có một quan điểm sáng suốt gần như là đạo đức bắt buộc.

Sau nhiều năm nghiên cứu kinh tế tiền tệ, lịch sử tài chính, giờ đây bước chân vào “biên giới hoang dại” của Bitcoin, tôi nhận ra rằng hành trình tư duy hợp lý ở đây cực kỳ chật hẹp. Một phía hứa hẹn con đường siêu Bitcoin hóa mà ta vẫn mơ ước, với vai trò của doanh nghiệp chỉ là cộng hưởng số sats của bạn; phía còn lại là vũng lầy kỹ thuật tài chính, đầu cơ điên cuồng và những thiệt hại khi dòng tiền fiat được đẩy vào các “sản phẩm lợi suất bitcoin”.

Tại sao Bitcoiner lại muốn tham gia các công ty này?

Lý do lớn nhất là đòn bẩy tài chính. Là một millennial điển hình, tôi không sở hữu nhà, nên chẳng thể tận dụng nợ giá rẻ — vốn là lý do chính để mua nhà.

Tôi có thể thế chấp bitcoin trên Firefish (lãi vay 6–9%/năm), hoặc rút tiền từ thẻ tín dụng (11%—19%). Điều kiện đều tốn kém, vốn nhỏ và không hấp dẫn. Dù bitcoin tăng trưởng trung bình 30–60% mỗi năm thì vẫn là dài hạn — trong khi tôi phải trả nợ hằng tháng hoặc năm.

Ngược lại, Strategy hay MARA lại phát hành nợ chuyển đổi với lãi suất 0%. Những khoản nợ này đáo hạn sau nhiều năm, quy mô hàng trăm triệu USD. Pierre Rochard từng nói khi tranh luận với Jim Chanos:

“Những điều kiện như Saylor đang có... hoàn toàn ngoài tầm với của các cá nhân lưu trữ Bitcoin lạnh.”

Với hầu hết Bitcoiners, rất khó cưỡng lại cám dỗ tham gia—dù phải đánh đổi quyền kiểm soát, sở hữu và trả phí premium để mua cổ phần.

Dưới góc độ công cụ đòn bẩy, cổ phiếu ưu đãi của Saylor đắt đỏ hơn khá nhiều (trả lãi 8–10% tương đương với khả năng đi vay cá nhân) nhưng lại an toàn vượt trội.

Cổ phiếu ưu đãi giúp bảo vệ doanh nghiệp khi loại bỏ rủi ro gọi ký quỹ hay phá sản do nợ, đồng thời đem lại linh hoạt vượt trội. Strategy có quyền từ chối trả cổ tức (ví dụ với STRD); khoản phạt nếu cắt cổ tức STRF chỉ 1%. Trong tình huống cấp bách, họ có thể dừng trả cho các loại ưu đãi khác mà không tác động lớn tới bản thân doanh nghiệp (dù chấp nhận làm trái chủ hoặc cổ đông phẫn nộ).

Nghịch lý: Đây là đòn bẩy tài chính cho Strategy — hút ngày càng nhiều dòng vốn vào bitcoin, nhưng không phải là đòn bẩy đối với cổ đông mới của MSTR.

Trả lời Jim Chanos: Đòn bẩy là gia tăng tiếp xúc vượt $1. Nếu mua MSTR với mNAV 1,5, tỷ lệ đòn bẩy của Strategy dưới 20% thì tôi thực chất “không hề đòn bẩy” (1/1.5 x 1.2 = 0.8) — $1 đầu tư vào MSTR chỉ có tiếp xúc $0,8 bitcoin. Công ty vẫn phải trả lãi suất tương tự tôi khi vay tiền, để sử dụng vốn của người khác.

Với phần lớn công ty kho bạc khác, bài toán càng tồi tệ hơn vì mNAV quá cao. Chính bạn là lợi suất mà công ty kho bạc bitcoin theo đuổi. Đầu tư vào đây, bạn chơi trò fiat, tỷ lệ thuận với mức premium của mNAV. Tôi nhiều lần tự hỏi:

“Làm sao bitcoin bọc trong điều lệ doanh nghiệp có thể đắt gấp đôi, ba hay mười giá thị trường lỏng nhất thế giới?”

Thực sự,

“Bitcoin cam trải qua biến đổi giá trị phi thường nào khi ‘gói’ trong cánh tài chính đòn bẩy, phát hành nợ và cổ phiếu ưu đãi, tạo ra ‘sóng bong bóng tín dụng’ mà hồn Satoshi vẫn vang vọng?”

Phát kiến lớn nhất của Strategy—giờ ai cũng sao chép—là “gói” bitcoin trong vỏ doanh nghiệp, thêm đòn bẩy, niêm yết Wall Street, vậy mà bitcoin lại được định giá gấp nhiều lần giá trị thực tế.

Phần lớn các cuộc thảo luận dừng ở đây khi truyền thông tradfi coi mô hình này là trào lưu, bong bóng; giả thuyết thị trường hiệu quả hoặc lẽ thường đều cho rằng không thứ gì đáng giá hơn thứ nó nắm giữ.

Vẫn chưa đủ. Hãy điểm một số lý do hợp lý vì sao cổ phiếu doanh nghiệp tích lũy bitcoin có thể đắt hơn số bitcoin họ nắm giữ:

- Lưu ký. Tự lưu ký dễ hơn nhiều người nghĩ, nhưng vẫn có nhiều người né tránh (xem: ETF). Rủi ro bị tấn công vật lý vào chủ sở hữu bitcoin ngày càng gia tăng; chi tiền để ai đó giữ hộ tài sản cũng hợp lý. Không ai có thể cướp được cổ phiếu MSTR của tôi. Dù lưu ký qua Coinbase còn nhiều nghi ngại, gửi bitcoin cho doanh nghiệp Saylor vẫn có lý. Premium: 10%.

- Tương lai. Bitcoin tương lai được định giá cao hơn hiện tại. Kho bạc bitcoin thường thực hiện mua vào mà chưa công khai, giá cổ phiếu luôn phản ánh các thương vụ này. Khi mua cổ phiếu, bạn chỉ biết các thương vụ công bố, nhưng ai cũng đoán tương lai sẽ có thêm, nên premium là hợp lý: 5% cho Strategy; các công ty nhỏ hơn thì cao hơn nữa.

- Arbitrage pháp lý. Theo phe lạc quan, còn rất nhiều vốn muốn mua bitcoin nhưng bị cấm. Tôi không hoàn toàn tin vậy, vì số nhà đầu tư cam khá nhỏ, và bất kỳ premium nào cho yếu tố thuế, 401(k), quy định đều sẽ giảm dần khi độ phủ bitcoin tăng lên. Chính các động lực tài chính là nền tảng tồn tại của mô hình này, cũng sẽ làm tiêu tan chính rào cản pháp lý đó. Premium: 20%.

(Với Metaplanet tại Nhật, nơi thuế lãi vốn quá cao, premium này còn lớn hơn.)

- Bổ sung. Có thể tôi bỏ sót vài lý do—nhiều công ty thực tế còn vận hành kinh doanh ngoài đời—cứ cộng thêm 20% nữa.

Tổng lại: 10+5+20+20=55%... và khá trùng khớp với mức premium MSTR từng đạt khi tôi đưa ra các lý giải này. Ở giá bitcoin $122.500, 628.791 BTC trên bảng cân đối của Strategy trị giá $77 tỷ, nhưng vốn hóa thị trường là $110 tỷ (~45% premium).

Strategy là ngân hàng: Tầm nhìn kinh tế

Không phải ngân hàng truyền thống nhận gửi, cho vay bằng bitcoin, mà là vai trò kinh tế sâu xa hơn.

Hãy coi ngân hàng là cơ chế xã hội phân phối rủi ro: vốn được cấp cho các dự án mạo hiểm, hệ thống ngân hàng là một mắt xích phân bổ rủi ro ấy. (Kiểu “Ai được gì, tại sao.”)

Về mặt kinh tế, ngân hàng là tổ chức đem lại lợi suất chắc chắn cho người gửi, tận dụng thông tin không công khai về các đối tượng vay để kiếm lời lớn hơn nếu dự án thành công. Nếu ngân hàng chọn đúng, lợi nhuận cao hơn chi phí vốn, họ có lợi nhuận.

Đó chính xác là những gì Strategy làm, nằm giữa thế giới bitcoin và fiat.

Tradfi, quỹ hưu trí, người về hưu là nguồn cấp vốn kiểu ngân hàng. Họ “gửi” tiền vào Strategy, nhận lợi suất tùy từng sản phẩm (STRK, STRD, STRF, STRC hoặc cổ phiếu MSTR).

Strategy đầu tư quỹ này vào một tài sản chính yếu: bitcoin, tài sản có hiệu suất tốt nhất thế giới. Dự báo của công ty là bitcoin tăng giá USD nhanh hơn khoản lãi 8–10% phải trả cho cổ đông truyền thống.

Bất kỳ học sinh trung học nào cũng hiểu: vay 10%/năm để giữ tài sản tăng 40%/năm là chiến thắng lớn.

Dĩ nhiên, bitcoin không tăng đều 40% mỗi năm. Nếu vậy, như lời Michael Saylor, Warren Buffett đã thâu tóm toàn bộ bitcoin:

“Nếu bitcoin không biến động, những người giàu, quyền lực hơn bạn sẽ trả giá cao để lấy bitcoin, bạn không còn phần... Khi thị trường trở nên hoàn toàn dễ đoán, Warren Buffet sẽ bảo ‘chúng tôi đã mua hết bitcoin’... và cơ hội của bạn mất hẳn.”

Điều duy nhất Strategy cần là đảm bảo phương án tài trợ không làm họ phá sản; quyền kiểm soát phát hành thuộc về họ; trả cổ tức hợp lý với tài sản ròng (bitcoin) và, quan trọng nhất, không bị ép trả nợ gấp dẫn đến bán bitcoin ở thời điểm bất lợi.

Saylor đã tạo nên mô hình cực kỳ thích nghi với chu kỳ giảm giá. Ngay cả khi bitcoin giảm 80% — mức giảm mạnh nhất lịch sử—công ty vẫn ổn định nhờ cấu trúc vốn bảo thủ, khác biệt với Ponzi kiểu lừa đảo (Strategy không lừa đảo, mặc dù hình thức có vẻ giống).

Điều các nhà báo tradfi và Bitcoiner hoài nghi chưa chỉ rõ là mô hình này có thể sụp đổ như thế nào. Theo Josh Hendrickson, nếu thị trường bị phân đoạn và nhà đầu tư kỳ vọng giá liên tục tăng, thì giá trị hiện tại của việc thanh lý sau này sẽ cao hơn giá trị thanh lý hiện tại. Khi cổ phiếu giao dịch ngang với giá trị thanh lý, nó bị định giá dưới giá trị thật. Và:

“MicroStrategy làm ngân hàng bitcoin bằng cách phát hành nợ USD để mua bitcoin — họ tận dụng kỹ thuật tài chính để hưởng lợi từ chênh lệch pháp lý.”

Mô hình của Strategy và các công ty tương tự có thể sụp đổ nếu:

- Nhà đầu tư dự đoán sai xu hướng bitcoin

- Các rào cản pháp lý mua bitcoin trực tiếp được gỡ bỏ

Hiệu ứng “bánh đà” — khai thác arbitrage pháp lý — chỉ tồn tại nếu kỳ vọng vào giá bitcoin còn lớn. Khi đó, cổ đông/nhà đầu tư trái phiếu sẽ không hài lòng nếu không nhận cổ tức, hoặc nếu bị pha loãng vốn để trả lãi “kiểu Ponzi”, nhưng bản thân mô hình vẫn tiếp tục miễn là dòng vốn truyền thống còn bị hạn chế chuyển trực tiếp qua bitcoin.

Nếu các quỹ, phòng tài chính doanh nghiệp, family office đều chuyển sang tích trữ bitcoin trực tiếp thay vì mua sản phẩm của Strategy, thì động lực tồn tại của kho bạc bitcoin sẽ biến mất.

Tóm lại, sự tồn tại của các công ty kho bạc bitcoin dựa vào động lực của hệ thống hiện tại—trừ khi nhà đầu tư truyền thống sẵn sàng tìm hiểu, chấp nhận rủi ro tự lưu ký và dùng đòn bẩy hợp lý thay vì trả premium 50% chỉ để tiện lợi, mô hình này sẽ tiếp tục phát triển.

Rủi ro nào nữa có thể xảy ra?

Rủi ro lưu ký là điều đáng chú ý, khi Strategy chia nhỏ coin ở nhiều nhà lưu ký với giải pháp cố tình thiếu minh bạch. Nếu Coinbase phá sản, hoặc có chính sách tịch thu/tăng thuế thì sao?

Dù vậy, đây vẫn là rủi ro biên, xác suất thấp.

Dĩ nhiên, nếu bitcoin thất bại, Strategy cũng thất bại. Nếu bitcoin mãi là stablecoin 118.000 đô la, tăng trưởng vượt trội sẽ bốc hơi, doanh nghiệp chỉ còn là “nồi bitcoin dự trữ” như nhà báo và chuyên gia nhận định.

Vấn đề khiến nhiều nhà báo và chuyên gia rối trí: nếu không thấy giá trị, công dụng hoặc tương lai cho bitcoin, thì không thể hiểu vì sao lại có doanh nghiệp chỉ tích trữ bitcoin. Nếu thấy giá trị, nhìn tương lai của bitcoin so với fiat, cổ phiếu doanh nghiệp gom bitcoin lại là một “cửa” hoàn toàn khác.

Hedge và FOMO: Nếu tôi sai thì sao?

Khiêm tốn về tri thức buộc ta phải chấp nhận, đôi khi, có thể mình đã sai.

“Tay kim cương” bị tôi luyện mỗi ngày... nhưng cá nhân tôi vẫn dễ lung lay, thường mất bình tĩnh khi giá bitcoin lao dốc. Khi đó, tôi hành động cảm tính, bốc đồng đổ tiền vào bitcoin dù đó là tiền thuê nhà hay khoản tiết kiệm nên để dành.

Thị trường tăng giá, kiểu hành động ấy hay được thưởng; nhưng sẽ có ngày trả giá. Morgen Rochard nhấn mạnh điều này nhiều lần trên các podcast. (Thật ra, Morgen thuyết phục tôi giảm tỷ trọng bitcoin để có thể ngủ yên, không mất bình tĩnh trước biến động giá.)

Càng tìm hiểu về Strategy, tôi càng thấy các sản phẩm của họ phù hợp cho nhu cầu đa dạng: STRC cho dòng tiền ngắn hạn, STRK cho tiếp xúc bitcoin vừa phải. STRK tài chính như giữ bitcoin gián tiếp hai lần; biến động ngắn hạn nhỏ hơn, cộng thêm thu nhập fiat phụ.

Vì tài sản ròng và nguồn thu đều gắn với bitcoin, việc giảm nhẹ tỷ lệ đầu tư vào lĩnh vực này là hợp lý.

Vì sao không gửi tiền vào tài khoản tiết kiệm lãi suất cao?

Có hai lý do: lãi suất quá thấp (tài khoản USD “cao” của tôi chỉ nhận 4,05%), trong khi STRC của Saylor trả cao hơn nhiều; STRK, gắn với MSTR, có thể lên tới hơn 7%. Thứ hai, tôi biết mình dễ bốc đồng vung tiền mua bitcoin khi giá giảm sâu; để tiền ở tài khoản môi giới với STRC/STRK là cách ngăn bản thân hành động nông nổi.

Hedge, hedge ở khắp nơi

Bản thân tôi “short” fiat lâu dài, vừa vay nợ vừa giữ bitcoin nên tự nhiên đã “long”, vậy chẳng có gì phải ngại... đa dạng hóa một chút! Tôi luôn đóng tối đa quỹ hưu trí bắt buộc, đầu tư chủ yếu vào cổ phiếu và trái phiếu. Nếu kịch bản in tiền, sụp đổ ngân hàng trung ương sai, ít ra tôi không chết đói lúc về già.

Đóng quỹ còn được ưu đãi thuế, nhận ngay 1,5x khoản góp. Dù bitcoin có tăng trưởng vượt trội, khoản tiền này vẫn dành cho các nhu cầu thực tế (mua nhà, v.v.). Chi phí cơ hội so với bitcoin là thực, nhưng yếu tố thực dụng trong đời sống phải được ưu tiên: “siêu bitcoin hóa” đến sau một tuần hay trăm năm ảnh hưởng lớn đến cách bạn sống.

Vậy tất cả liên quan gì tới kho bạc bitcoin?

Rất nhiều: tư duy phòng ngừa “nếu tôi sai” luôn tồn tại ở đây.

Bất chấp lý thuyết, chỉ số, giấc mơ, tôi vẫn chưa lý giải thỏa đáng vì sao bitcoin bọc trong doanh nghiệp lại đắt hơn bitcoin gốc. Dù là giá trị tăng trưởng, lợi suất, arbitrage, đầu cơ, cá cược vào ngân hàng bitcoin hóa—liệu lý lẽ này có vững?

Nhưng nếu tôi sai? Rất nhiều người tôi tin tưởng xác nhận mô hình này có lý, với các ưu điểm như đòn bẩy rẻ, đầu cơ và hút vốn fiat vào bitcoin.

Kết quả, tôi vừa FOMO hai công ty kho bạc: hai sản phẩm Strategy (MSTR, STRK) và H100 Thụy Điển H100.

Có cổ phiếu trở lại thật thú vị...

Hơn mười năm trước tôi sở hữu cả danh mục cổ phiếu lớn, được quản lý kỹ lưỡng. Vài năm gần đây thì không còn. Tôi chọn sản phẩm Strategy do họ có cấu trúc tài chính bảo thủ nhất, sản phẩm còn lại đơn giản vì có thể mua dễ dàng qua tài khoản ngân hàng cũ; không muốn mất thời gian tìm môi giới, giấy tờ, chuyển tiền chỉ để thử vài trăm USD. Đời đã đủ lằng nhằng giấy tờ.

Lỡ đâu mô hình này thành công, Strategy sẽ dẫn đầu. MSTR đúng nghĩa là “bitcoin khuếch đại.” Khi phần lớn tài sản và sự nghiệp tôi gắn liền bitcoin, đa dạng hóa là hợp lý. (mNAV MSTR chạm mốc 1,42 vào thời điểm viết bài.)

Lời Emil Sandstedt nhắc nhở tôi chính là đối tượng “BTC yield” các công ty này săn đón, nhưng với lợi suất BTC ~25% và đòn bẩy an toàn 20% qua cổ phiếu ưu đãi/chuyển đổi, tôi sẽ quay lại trạng thái cân bằng vào năm sau. Khoảng $150 cổ phiếu MSTR mua được ~120 đô bitcoin—tôi sẵn lòng trả premium $30 cho “đế chế” Saylor xây dựng và tiềm năng tăng trưởng tương lai.

Với H100, mNAV cũng ổn cho một công ty nhỏ, linh hoạt, chi phối riêng tại thị trường đặc thù; tỷ lệ days-to-cover thấp nên tôi thấy yên tâm.

Sau khi mua, tôi nhận ra: giao dịch cổ phiếu thực sự thú vị!

Bỗng dưng tôi theo dõi nhiều giá tài sản, gắn bó tài chính với doanh nghiệp thực sự thay vì chỉ có bitcoin. Tôi nhận ra mình trở thành một phần trong dự án xây dựng đường cong lợi suất và tấn công đầu cơ mà các công ty kho bạc bitcoin tiến hành. Thật hứng khởi!

Nhận ra tiếp theo: Bitcoin đã thay đổi ý nghĩa sở hữu. Không sản phẩm nào thực sự thuộc về tôi; mọi thứ nằm dưới lớp lưu ký. Tôi có thể bán bất cứ lúc nào, nhưng chỉ nhận được tiền nếu sàn môi giới, ngân hàng, và cả chính phủ cho phép.

Còn tệ hơn nhận xét sắc bén của Knut Svanholm trong Bitcoin: The Inverse of Clown World:

“Ngân hàng như ví multi-sig 2/3 — bạn, ngân hàng và chính phủ mỗi bên giữ một key. Tiền gửi không hoàn toàn là của bạn, thậm chí không hẳn là tiền.”

...Hoặc cũng chẳng vui nếu sở hữu cổ phiếu

Tôi nhanh chóng nhận lại thực tế mù mờ, phi lý của quyền sở hữu cổ phiếu: chuyển tiền vào sàn, tìm STRK, ấn mua — nhận thông báo lỗi. Tôi không đủ điều kiện mua chứng khoán Mỹ qua sàn này.

Tài sản tradfi vừa thiếu minh bạch, vừa “đóng quyền”. Rồi chỉ vài ngày sau, khoản “đầu tư” biến động -11%, nhắc tôi rằng mình còn kém trong định giá và chọn thời điểm thị trường (bitcoin cũng giảm 5% ở thời điểm đó, nên tổn thất cơ hội cũng nhẹ hơn).

Lặn sâu vào các cổ phiếu kho bạc bitcoin nhỏ càng “thấm đòn”: hai cổ phiếu penny stock Thụy Điển (H100, K33) giảm 10% và 20% ngay sau khi tôi mua. Đúng là một cuộc thí nghiệm!

Đúng như “ngạn ngữ phố Wall”: kẻ ngớ ngẩn và sats của anh ta sẽ sớm chia lìa, mà ở đây tôi thậm chí chẳng có món đồ nào sáng bóng để khoe vì... cổ phiếu là tài sản lưu ký, không vật lý! Chỉ là con số trên hệ thống sàn môi giới, xa hơn là sổ cái doanh nghiệp. Không thể sử dụng, chuyển đổi, backup hay tự khôi phục về ví khác. Chúng chỉ là “dead stock” đúng kiểu Adam Smith mô tả.

Thay vào đó, tôi thử mua MARA bằng phần tiền fiat trong app ngân hàng. MARA phát hành cổ phiếu, nợ chuyển đổi để gom bitcoin như các công ty kho bạc khác, nhưng tối thiểu vẫn là doanh nghiệp khai thác thực thụ, mNAV quanh 1, không phải trả premium cho các trò “arbitrage tài chính thị trường”.

Làm sao các công ty kho bạc bitcoin có thể thất bại?

“Chúng ta có thể chứng kiến một chu kỳ bong bóng bùng nổ–sụp đổ kiểu dot-com ngay trên thị trường cổ phiếu này.”

Danny Knowles, 28/05, “What Bitcoin Did”

Strategy gần như miễn nhiễm với rủi ro lớn. Như câu hỏi của Lyn Alden chỉ ra, kể cả khi bitcoin giảm 80%, Strategy vẫn vững vàng — khác với 2022 khi bitcoin gắn vào các khoản vay ký quỹ. Năm 2025, cổ phiếu ưu đãi là công cụ chủ đạo.

Bỏ qua các tranh cãi về mNAV, giá trị doanh nghiệp vượt bitcoin nắm giữ, sử dụng nợ để tích lũy bitcoin, Strategy vẫn là mô hình vốn cực kỳ bảo thủ: đang giữ ~77 tỷ USD bitcoin, nợ chuyển đổi 5–8 tỷ (chủ yếu đã chuyển đổi thành cổ phần), cổ ưu đãi 6 tỷ USD tổng hợp STRK, STRD, STRF, STRC. Đòn bẩy chỉ 15% — bitcoin phải giảm trên 85% mới có nguy cơ mất khả năng trả nợ.

Rủi ro tiếp theo là khi dòng vốn tiền tệ truyền thống bị hút cạn. Khả năng tăng số bitcoin/cổ phiếu Strategy phụ thuộc vào chi phí vốn thấp (hoặc điều kiện nợ ưu đãi) hoặc mNAV trên 1, cho phép mua bitcoin giá rẻ. Nếu không ai mua sản phẩm kho bạc, dòng tiền chuyển hướng, lãi suất trái phiếu chính phủ tăng vọt, mNAV Strategy sẽ tụt về 1.

Cuối cùng là lưu ký. Với tỷ trọng nắm giữ ~3% tổng cung và dùng Coinbase custody, rủi ro bị hack/tịch thu/tăng thuế là có (các công ty nhỏ hơn, phân tán địa lý thì rủi ro thấp hơn). Nhưng đây vẫn là rủi ro nhỏ, xác suất thấp. Dù các mô hình kho bạc bitcoin giúp bitcoin tiến vào trung tâm thị trường vốn toàn cầu hay sẽ sụp đổ, vẫn phải chờ thời gian trả lời.

Kết luận: Trở thành “bán mình”, Ponzi chi phối đầu óc?

Tôi có “bán rẻ chính mình”? Thành nô lệ doanh nghiệp? Có phải những luồng dư luận về Nakamoto, các hợp đồng marketing với Bitcoin Magazine, việc NAKA sáp nhập KindlyMD mở bung vòng quay Ponzi tác động lên tôi?

Trước hết, đó là phản bội nghề nghiệp và theo luật, không thể dùng truyền thông để “bơm” cổ phiếu của mình. Tuy nhiên, tôi không thể làm đúng công việc nếu không đánh giá nghiêm túc ưu nhược điểm của các tổ chức đang “mọc lên như nấm”.

Thứ hai, tôi chỉ nắm giữ số cổ phiếu công ty kho bạc tương đương số dư ví Lightning custodial để thanh toán tiện dụng — tức là rất ít.

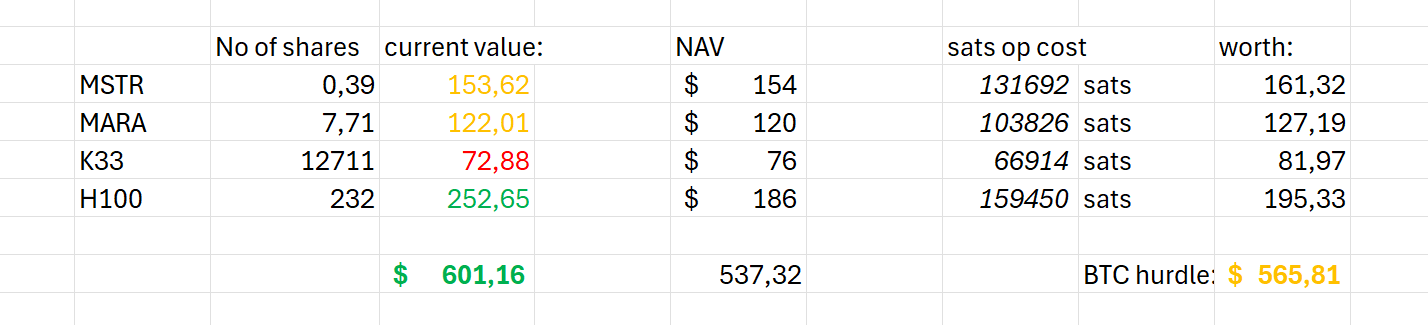

Thứ ba, để minh bạch tuyệt đối (theo khuyến nghị của luật sư), đây là trải nghiệm thực tế (tính theo giá trước khi Bộ trưởng Tài chính Mỹ phát biểu):

Một số điểm rút ra:

- Hãy lựa chọn công ty kho bạc bitcoin một cách kỹ càng: H100 và Sander Andersen thực sự quyết liệt tích trữ bitcoin, tài chính thị trường đang ưu ái họ; K33 tăng trưởng chậm, giá “pump and dump” đúng nghĩa, MARA và Strategy gần như đi ngang.

- Lợi suất ~5% cao hơn bitcoin là không đáng để quan tâm — chỉ là may rủi tức thời.

- Tôi cũng sẽ sớm chán trào lưu tài chính hóa fiat này; tài sản “permissioned”, chịu ràng buộc sàn môi giới và hệ thống cũ không còn nhiều hấp dẫn.

Dù kết cục là vinh quang hay thảm bại, tốt nhất vẫn là tiếp tục “hodl”, tích trữ sats, tự lưu ký bitcoin thay vì theo đuổi chứng khoán bitcoin hóa.

Cơn sốt kho bạc bitcoin đang dâng cao trên Wall Street và giữa cộng đồng Bitcoiner. Dù có thể bitcoin hóa tài chính đang đến — tôi vẫn sẽ đứng ngoài trào lưu này.

BM Big Reads: chuỗi bài phân tích chuyên sâu về Bitcoin. Quan điểm thuộc về tác giả, không đại diện BTC Inc hay Bitcoin Magazine. Bài viết chỉ nhằm mục đích thông tin, không phải lời khuyên tài chính. Nếu có bài phù hợp, hãy liên hệ editor[at]bitcoinmagazine.com.

Toàn bộ quan điểm chỉ của tác giả, không đại diện BTC Inc, BTC Media, Bitcoin Magazine hay đội ngũ. Bài viết chỉ nhằm mục đích thông tin, không phải khuyến nghị tài chính, pháp lý hay chuyên môn. Không dùng thông tin nội bộ khi viết bài. Quan điểm, hành động tài chính là của tác giả, không liên quan đến BTC Inc, BTC Media hay Bitcoin Magazine.

Nakamoto hợp tác truyền thông với công ty mẹ Bitcoin Magazine, BTC Inc, để xây dựng mạng lưới kho bạc bitcoin toàn cầu đầu tiên. BTC Inc cung cấp các dịch vụ truyền thông cho Nakamoto. Xem chi tiết tại đây.

Lưu ý pháp lý:

- Bài viết này được đăng lại từ [bitcoinmagazine]. Toàn bộ bản quyền thuộc [Joakim Book]. Nếu có thắc mắc về bản quyền, liên hệ đội ngũ Gate Learn để được hỗ trợ kịp thời.

- Tuyên bố miễn trách nhiệm: Quan điểm, ý kiến trong bài hoàn toàn thuộc về tác giả, không phải khuyến nghị đầu tư.

- Bản dịch sang ngôn ngữ khác do Gate Learn thực hiện. Nếu không ghi rõ, nghiêm cấm sao chép, phát tán, đạo văn bản dịch.

Bài viết liên quan

Cách đặt cược ETH?

Vấn đề tướng Byzantine là gì

Bitcoin ETF giao ngay: Cổng đầu tư tiền điện tử dành cho doanh nhân

Bitcoin là gì?

Khai thác BTC là gì?