レッスン3

タームストラクチャー戦略

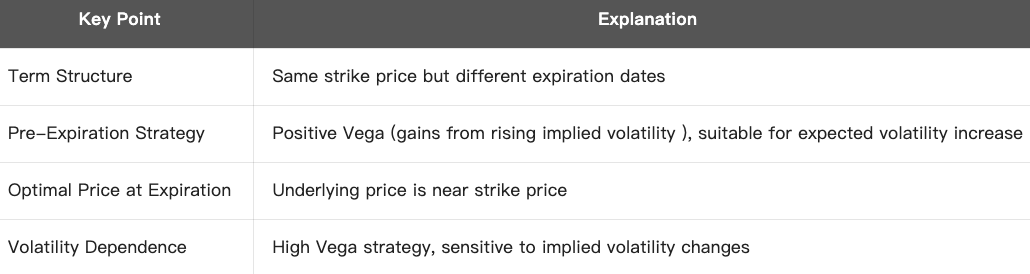

Term Structure Strategiesとは、同一の原資産を持ちながら異なる満期日を有するオプション間の価格構造の差異を活用する取引戦略を指します。

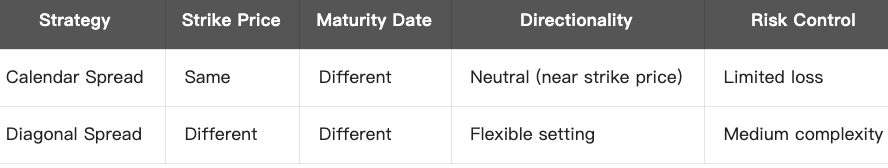

カレンダースプレッド戦略

カレンダースプレッドは、満期日が異なるオプションを利用した戦略で、タイムスプレッドまたはホリゾンタルスプレッドとも呼ばれます。

基本構造:同じ権利行使価格で、

- 短期オプションを売却

- 長期オプションを購入

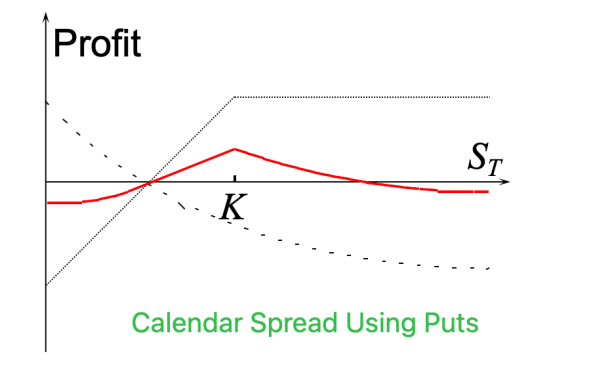

カレンダースプレッド戦略は、コールオプション・プットオプションのどちらでも構築可能です。

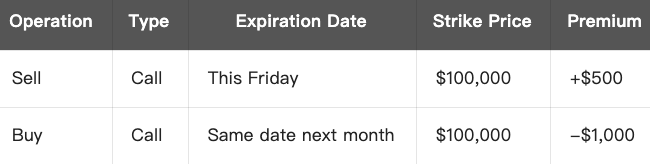

例:

BTCの現在価格が$100,000と仮定します。今後数週間は大きな値動きがないと予想していますが、その後大きなボラティリティが発生すると考えています。

この場合、BTCの権利行使価格$100,000でカレンダースプレッド戦略を組むことができます:

- 総コスト = $1,000 - $500 = 純支出$500(最大損失)

- 満期時にBTCが$100,000に近い場合、短期オプションは満期消滅し、長期オプションは時間的価値を維持するため、戦略として利益が生まれる場合があります。

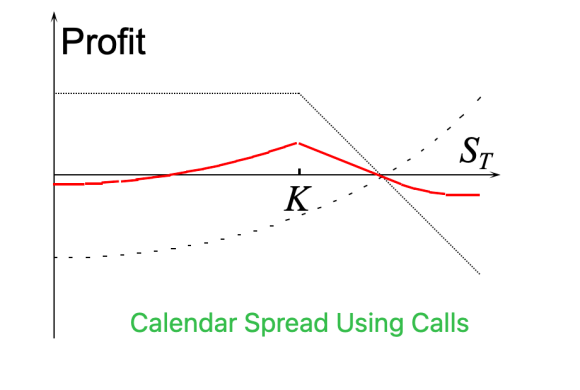

損益ロジック:

- 最大利益:短期オプション満期時に原資産価格が権利行使価格(ATM)付近で推移する場合。

- 最大損失:原資産価格が権利行使価格から大きく乖離(Deep ITMまたはOTM)し、長期オプションが価値を失い、短期オプションが無価値となる場合。

- 方向性:この戦略は中立~ボラティリティ上昇狙いで、今後のボラティリティ拡大と短期の値動き限定に着目します。

- セータ:短期オプション売却→正のセータ、長期オプション購入→負のセータ。序盤はセータがプラス、後半でマイナスとなります。

戦略まとめ:

活用タイミング

- 市場が現在低ボラティリティであるが、近々急なボラティリティ上昇が予想される場合(例:主要経済指標発表前)

- 短期では値動きが限定的と予測しつつ、中期以降で大きなブレイクアウトを期待する場合

- 非方向性戦略として活用できます

まとめ:

カレンダースプレッド戦略は、同一権利行使価格の長期オプション買い・短期オプション売りを組み合わせ、短期の値動き抑制と長期のボラティリティ拡大の期待に基づく、クラシックなボラティリティトレード手法です。

ダイアゴナルスプレッド戦略

ダイアゴナルスプレッドは、異なる権利行使価格と満期日のオプションを合わせる戦略で、ダイアゴナル(斜め)型の構造からこの名が付けられています。

基本構造:

- 長期オプションを購入(高価格・長期間)

- 短期オプションを売却(低価格・早期満期)

- 権利行使価格は異なるものを使用

コールオプションでもプットオプションでも組成できます。

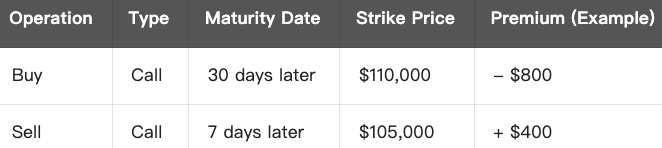

例(コール・ダイアゴナルスプレッド):

現在のBTC価格が$100,000

BTCが来週に$105,000付近まで緩やかに上昇し、大きな変動は起こらないと予想される場合には、次の戦略が考えられます。

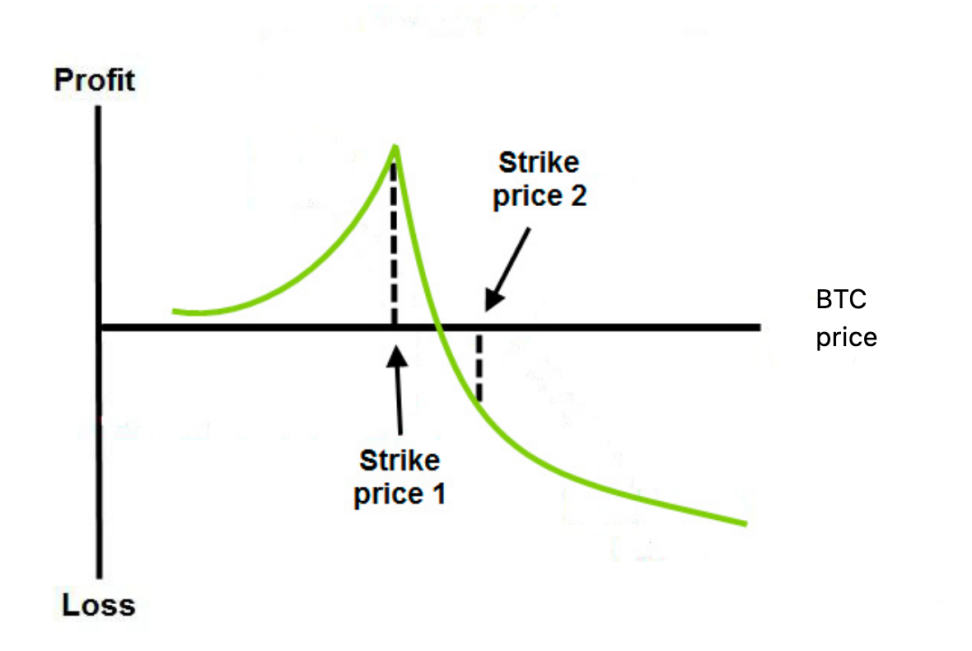

損益ロジック:

- 利益ゾーン:短期オプション満期時にBTCが$105,000付近の場合、短期オプションの時間的価値が減少し、長期オプションの価値が残る

- 最大損失:BTCが長期オプションの権利行使価格を大きく超えて上昇した場合(例:$115,000超)、長期ポジションでデルタによる損失をカバーできない

- 方向性・タイミング:緩やかな上昇局面に適し、急騰には対応しづらい(売りポジションが行使されやすい)

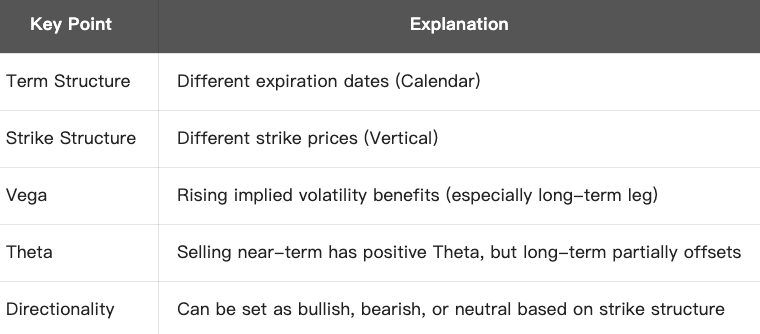

戦略まとめ:

ダイアゴナル vs 他戦略:

適用シナリオ:

- やや強気または弱気だが過度なリスクは避けたい場合

- 短期の時間的価値減少から利益を得つつ、長期保有でボラティリティの恩恵も狙いたい場合

- インプライドボラティリティの上昇を見込むケース(ベガがプラス)

まとめ:

ダイアゴナルスプレッド戦略は、異なる権利行使価格・満期日のオプションを組み合わせ、方向性・ボラティリティ・時間価値減少など多様なエクスポージャーを柔軟に調整できます。中立からやや方向性を持つ短期~中期のボラティリティ見通しに適合する戦略です。

免責事項

* 暗号資産投資には重大なリスクが伴います。注意して進めてください。このコースは投資アドバイスを目的としたものではありません。

※ このコースはGate Learnに参加しているメンバーが作成したものです。作成者が共有した意見はGate Learnを代表するものではありません。