波动率套利组合策略

波动率套利组合策略(Volatility Arbitrage)是指通过不同的期权和其他衍生品(如期货)的组合,在预期波动率变化的基础上进行套利。这类策略通常利用市场中隐含波动率与实际波动率之间的差异,或对当前波动率的判断进行策略组合。

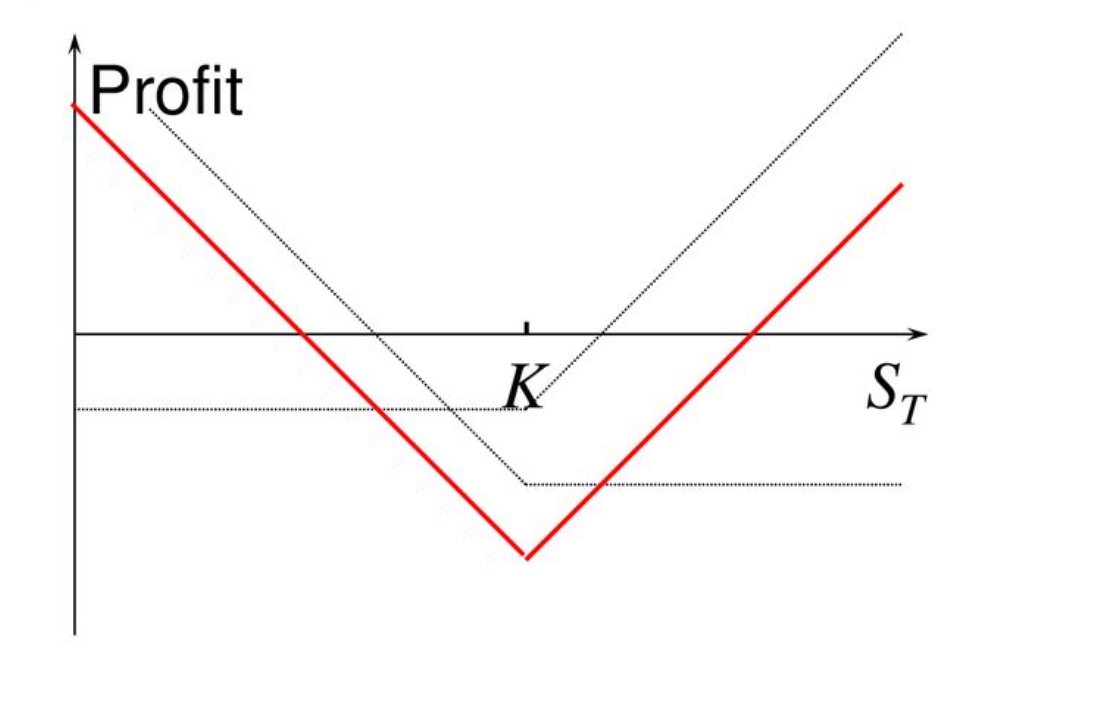

跨式期权策略(Straddle)

定义:

- 跨式期权策略(Straddle) 是通过同时买入同一标的资产的看涨期权(Call)和看跌期权(Put),且两者具有相同的行权价和到期日。

- 目标:从标的资产的大幅波动中获利,而不关心价格的上涨或下跌方向。

策略特点:

双向获利:如果价格大幅上涨或下跌,买入的期权中的一方会盈利,足以覆盖另一方的亏损。

高风险:期权需要标的资产的价格波动足够大,才能弥补期权的权利金成本。如果价格变化较小,期权将到期失效,造成较大的损失。

成本较高:由于同时购买了两种期权,跨式期权的初期成本(即权利金)通常较高。

跨式期权策略的应用示例

假设BTC 当前价格为 $100,000,你预计 BTC 将有大幅波动,但无法判断是上涨还是下跌,你决定使用跨式期权策略:

净支出:

- 总成本 = $5,000(Call 权利金) + $5,000(Put 权利金) = $10,000

到期时不同 BTC 价格下的盈亏:

策略总结:

最大损失:当价格不变或波动幅度不足时,最大损失等于买入期权的总权利金(这里是 $10,000)。

最大盈利:没有上限,只要价格波动足够大,收益将不断增加。

盈亏平衡点:需价格波动超过总权利金,即**$100,000 + $10,000 = $110,000** 或 $100,000 - $10,000 = $90,000。

适用场景:

- 跨式期权策略通常适用于预期标的资产会在某个时间段内经历较大波动,但不确定是上涨还是下跌的情况。例如,公司财报发布前、政府公告或重大事件前等。

总结:

跨式期权(Straddle)策略适用于看涨和看跌都有可能的情况,能从标的资产的剧烈波动中获利,但需要足够的波动性才能覆盖期权的成本。

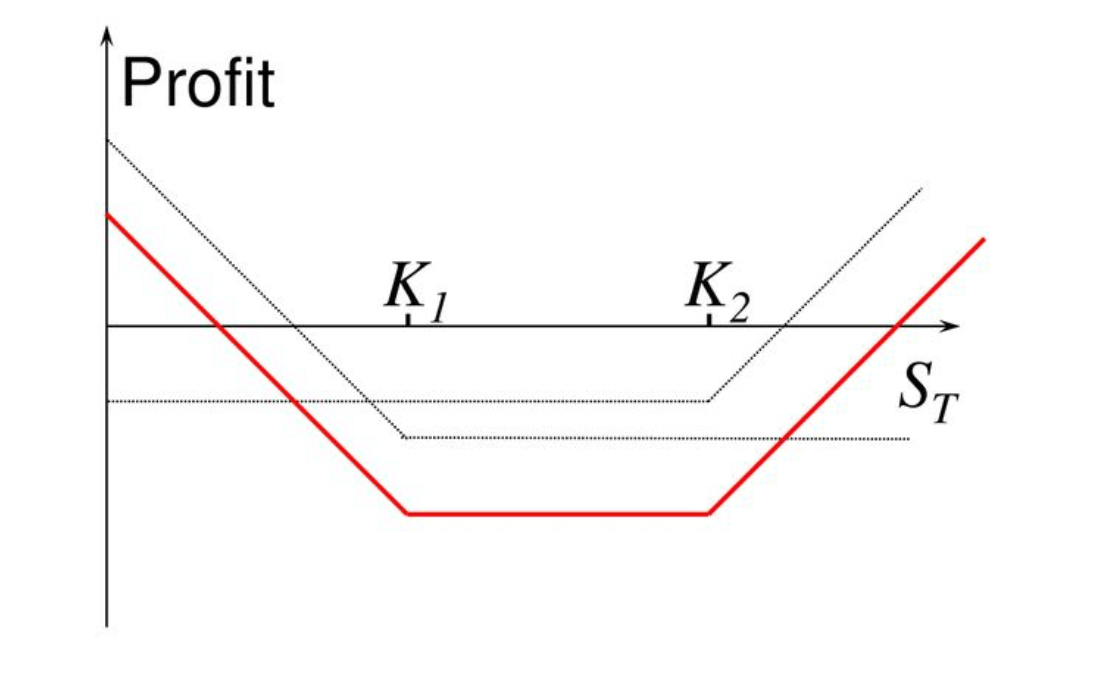

宽跨式组合(Strangle)

- 宽跨式组合(Strangle)是一种期权策略,适用于预期标的资产会有较大波动,但又不确定价格的上涨或下跌方向。这种策略与跨式期权策略(Straddle)类似,但执行价不同,通常需要更低的权利金支出。

- 该策略的主要目的是利用标的资产的价格大幅波动来获取收益,而不管其方向如何。

与跨式期权(Straddle)的区别:

- Straddle(跨式期权):买入同一行权价的看涨和看跌期权;

- Strangle(宽跨式组合):买入不同执行价的看涨和看跌期权,通常执行价有一定距离,期权的总成本较低。

宽跨式组合(Strangle)策略的应用示例

假设BTC 当前价格为 $100,000,你预期市场会有大幅波动,但无法判断是上涨还是下跌,决定使用宽跨式期权(Strangle)策略:

总成本:

- 总成本 = $4,000(Call 权利金) + $3,500(Put 权利金) = $7,500

到期时不同 BTC 价格下的盈亏:

策略总结:

最大损失:当市场价格在两个行权价之间时,最大损失为总权利金支出(这里是 $7,500)。

最大盈利:没有上限,只要价格波动足够大,收益将随着价格的上涨或下跌而不断增加。

盈亏平衡点:需要价格波动超过期权的总成本,即

- 上行盈亏平衡点 = 行权价(Call) + 总权利金 = $105,000 + $7,500 = $112,500

- 下行盈亏平衡点 = 行权价(Put) - 总权利金 = $95,000 - $7,500 = $87,500

适用场景:

Strangle(宽跨式组合)策略适用于预期标的资产会发生较大波动但无法确定其涨跌方向的情形。

比如:即将发布的财报、政策宣布、重大市场事件等。

- 该策略的最大优势是较低的权利金支出,相比跨式期权策略(Straddle),风险更低,但需要更大的价格波动才能盈利。

总结:

跨式/宽跨式组合(Strangle)是一种利用标的资产大幅波动的策略,通过低成本买入不同执行价的看涨和看跌期权,以低风险获得高波动潜力。

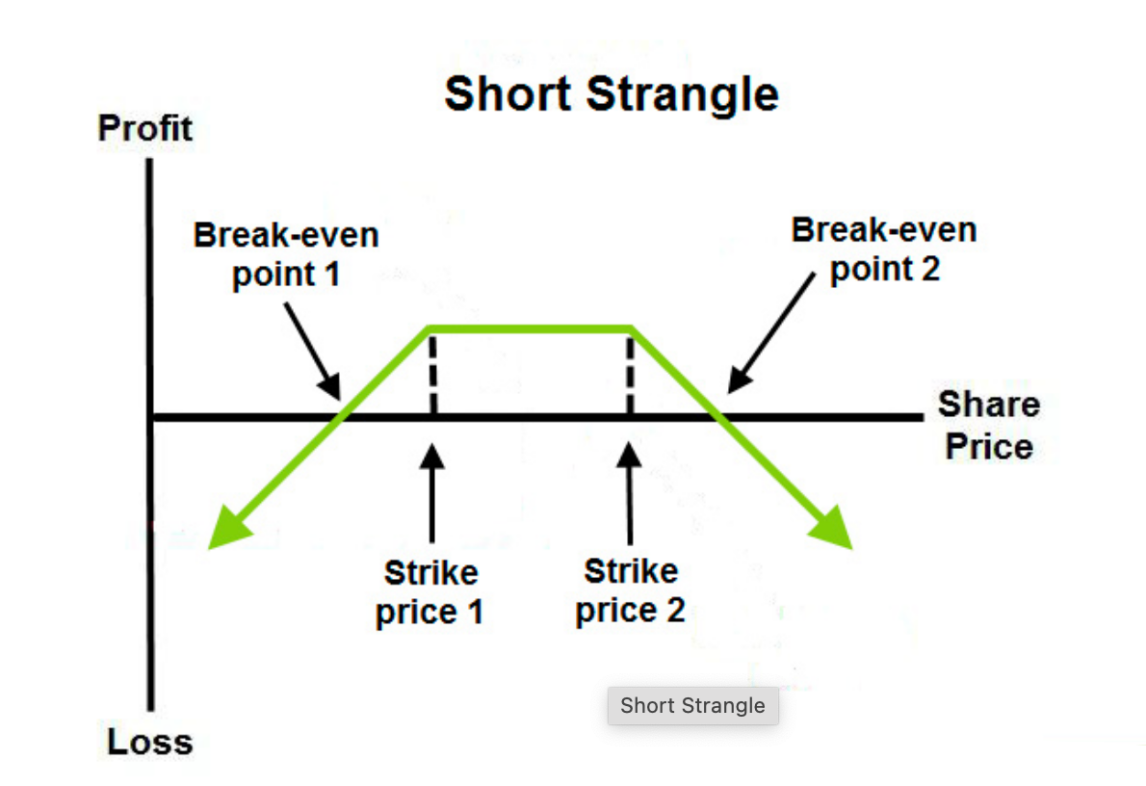

卖宽跨式策略(Short Strangle)

定义:

- 卖宽跨式策略(Short Strangle)是卖出同一标的资产的看涨期权(Call)和看跌期权(Put),并且两者具有不同的执行价和相同的到期日。

- 该策略适用于预期市场不会有大幅波动,标的资产价格将保持在一定的范围内。

目标:

- 通过收取两个期权的权利金获利,同时承担价格波动过大时的风险。

- 如果价格维持在卖出期权的执行价之间,卖方将保留全部权利金收入。

卖宽跨式策略的应用示例

假设BTC 当前价格为 $100,000,你预期 BTC 的价格在接下来的几天不会大幅波动,决定实施卖宽跨式策略:

总收入(权利金收入):

- 总收入 = $3,000(卖出 Call 权利金) + $3,500(卖出 Put 权利金) = $6,500

到期时不同 BTC 价格下的盈亏:

策略总结:

最大收益:当标的资产价格在两个行权价之间波动时,卖出期权的权利金收入即为最大收益(这里是 $6,500)。

最大亏损:如果市场价格波动过大,超过了卖出期权的行权价,卖方的亏损将无限增加。最大亏损是**行权价差($110,000 - $90,000 = $20,000)**减去总收入($6,500),即 $13,500。

盈亏平衡点:盈亏平衡点分别是两个行权价加减总收入:

- 上行盈亏平衡点 = $110,000 + $6,500 = $116,500

- 下行盈亏平衡点 = $90,000 - $6,500 = $83,500

适用场景:

- 卖宽跨式策略(Short Strangle)适用于市场不太可能大幅波动的情形。例如,预期市场将处于震荡区间,或即将到期的事件(如财报发布、经济数据公布等)未能引发较大波动时。

- 这种策略的最大风险发生在标的资产价格发生大幅波动,远超卖出期权的执行价时。

总结:

卖宽跨式策略(Short Strangle)适用于预期市场价格保持稳定的情形,赚取期权的权利金,但需要注意当价格剧烈波动时,可能会面临巨大的亏损。