第3課

時間結構策略

期權的時間結構策略(Term Structure Strategies)指的是運用同一標的資產,針對不同到期日的期權價格結構差異來進行交易的一種策略。

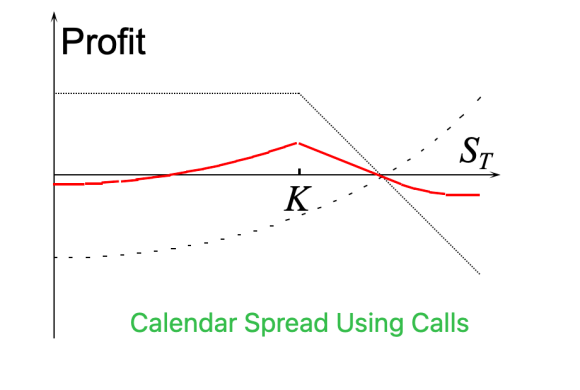

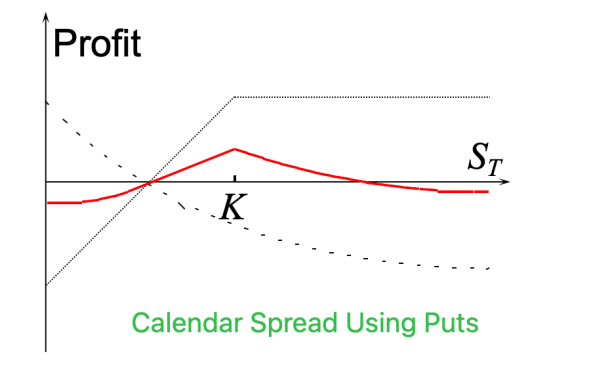

日曆價差策略(Calendar Spread Strategy)

日曆價差策略(Calendar Spread Strategy)是一種以不同到期日為基礎設計的期權交易策略,又稱為時間價差策略(Time Spread)或水平價差策略(Horizontal Spread)。

主要組成方式:在相同履約價下:

- 賣出一張近月期權

- 買入一張遠月期權

可採用看漲期權(Call)或看跌期權(Put)進行組合。

範例說明:

假設 BTC 目前現價為 $100,000,你認為未來幾週波動有限,但之後可能出現劇烈波動。

你可以建構一組 BTC $100,000 履約價的日曆價差策略:

- 總成本 = $1,000 − $500 = 淨支出 $500(最大損失)

- 到期時,如果 BTC 價格接近 $100,000,近月合約到期但遠月尚有時間價值,策略有機會獲利

損益邏輯:

- 最大獲利:標的價格於近月到期時接近履約價(即 ATM,價平)

- 最大損失:標的價格遠離履約價(極度價內(ITM)或價外(OTM)),遠月期權價值縮水,近月價值歸零

- 方向屬性:屬於中性偏波動策略,預期未來波動加劇且當前波動收斂

- Theta 狀態:近月賣出 → 正 Theta(時間價值);遠月買入 → 負 Theta,組合 Theta 先為正後轉負

重點特色:

適用時機

- 當前市場波動度低,預期未來有大波動(如重大經濟數據公布前)

- 認為短期內不會大幅波動,但中期有可能出現明顯價格突破

- 適用於非方向性策略操作

結論

日曆價差策略是透過買入遠月賣出近月、相同履約價的期權組合,押注標的資產短期波動限制而中長期可能劇烈波動,是經典波動率交易手法之一。

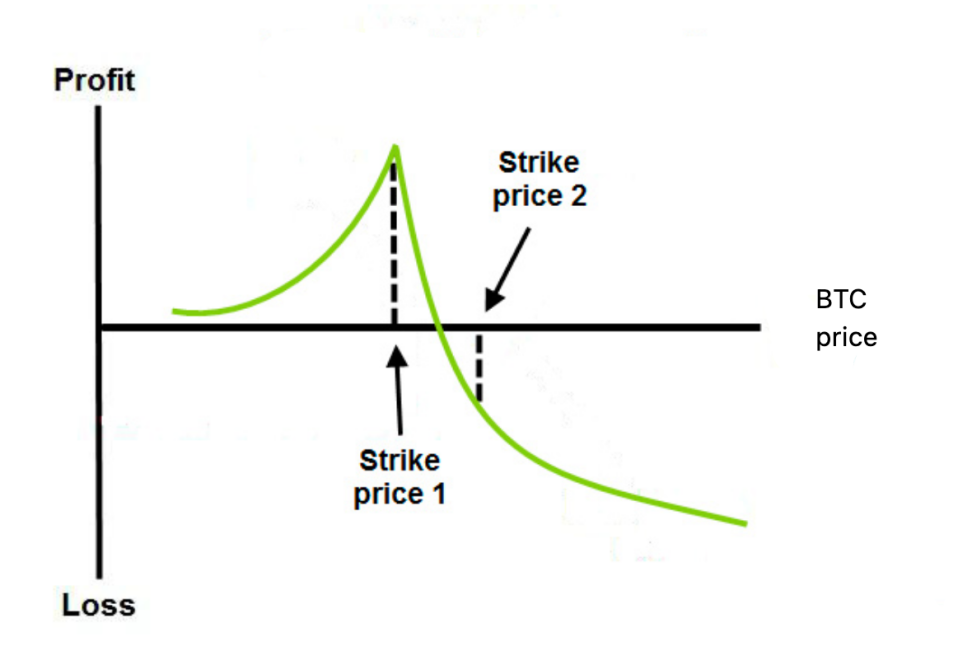

對角價差策略

對角價差策略結合了不同履約價及不同到期日的期權組合,因圖形呈現對角線狀,故稱為 Diagonal(對角價差)。

組成方式:

- 買入價格較高、存續期較長的遠月期權

- 賣出價格較低、較快到期的近月期權

- 兩腿使用不同履約價

可採用看漲期權(Call)或看跌期權(Put)進行組合。

範例(Call 對角價差):

假設目前 BTC 現價 = $100,000

預期下週 BTC 會小幅漲至 $105,000 左右,但整體波動不會太劇烈,則可以組合:

總成本:$800 - $400 = 淨支出 $400

損益邏輯:

- 獲利區間:BTC 於近月到期時價位接近 $105,000,近月部位時間價值耗盡,遠月部位仍保有時間價值

- 最大損失:BTC 若劇烈上漲突破遠月履約價(如至 $115,000 以上),遠月部位難以抵消 Delta 方向損失

- 方向與時間屬性:適合小幅上漲,若價格快速大幅攀升反而不利(短腿遭履約)

重點特色:

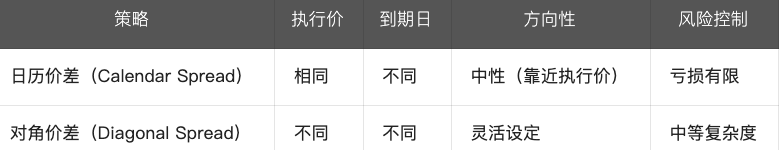

對角價差與其他策略比較:

應用情境:

- 當投資人對標的略為偏多或偏空,但不想承擔過大風險時

- 希望賺取短腿時間價值衰減,同時保留遠腿爭取波動機會

- 預期隱含波動率會上升(Vega 風險敞口為正)

結論

對角價差策略結合不同履約價與到期日的期權組合,可靈活調整對方向性、波動性及時間價值的曝險,適用於需要彈性調整的中短期中性波動交易策略。

免責聲明

* 投資有風險,入市須謹慎。本課程不作為投資理財建議。

* 本課程由入駐Gate Learn的作者創作,觀點僅代表作者本人,絕不代表Gate Learn讚同其觀點或證實其描述。